2024年初级经济师每日一练《初级金融专业》11月13日专为备考2024年初级金融专业考生准备,帮助考生通过每日坚持练习,逐步提升考试成绩。

单选题

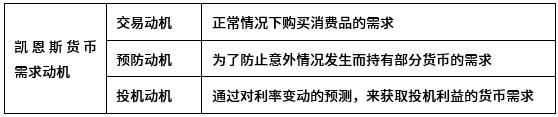

1、根据凯恩斯货币需求理论,正常情况下购买消费品的需求称为()。

- A:投资性需求

- B:投机性需求

- C:预防性需求

- D:交易性需求

答 案:D

解 析:正常情况下购买消费品的需求属于交易动机的货币需求。

2、截至2020年末,某商业银行营业收入2300亿元,税前利润800亿元,净利润680亿元,资产总额9.9万亿元,净资产7500亿元。则该银行2020年的净资产收益率为()。

- A:2.32%

- B:9.07%

- C:10.67%

- D:3.47%

答 案:B

解 析:净资产收益率=净利润/净资产×100%=680/7500×100%=9.07%,故答案:选B。

3、资产经营中的核心部分是()。

- A:投资业务

- B:现金业务

- C:贷款业务

- D:贴现业务

答 案:C

解 析:发放贷款是商业银行主要的经济功能,是商业银行的核心资产业务,也是其收益和经营风险的主要来源。贷款业务是商业银行最重要的业务,是资产经营中的核心部分。C选项正确。就有点类似于我们讲的,虽然商业银行各项业务都是在发展,但是目前最根本的业务还是存贷款业务,那贷款业务就是资产经营中的核心。投资业务又称为证券投资业务,是指商业银行购买有价证券的经营活动。现金业务也是商业银行典型的资产业务,商业银行的现金资产包括库存现金、存款准备金、存放同业存款、结算在途资金;贴现业务是指票据的持票人,在票据到期日前,为了取得资金而将票据转让给银行的票据行为。

4、商业银行应当将全面风险管理的结果应用于经营管理,根据风险状况、市场和宏观经济情况评估资本和流动性的充足性,抵御所承担的总体风险和各类风险,这体现了商业银行全面风险管理的()原则。

- A:匹配性

- B:全覆盖

- C:独立性

- D:有效性

答 案:D

解 析:商业银行全面风险管理的新原则包括:①匹配性原则;②全覆盖原则;③独立性原则;④有效性原则。其中,有效性原则是指商业银行应当将全面风险管理的结果应用于经营管理,根据风险状况、市场和宏观经济情况评估资本和流动性的充足性,有效抵御所承担的总体风险和各类风险。

5、该银行杠杆率为()。

- A:5.00%

- B:5.25%

- C:6.00%

- D:8.33%

答 案:A

解 析:杠杆率=一级资本/调整后表内外资产余额=100/2000×100%=5%

多选题

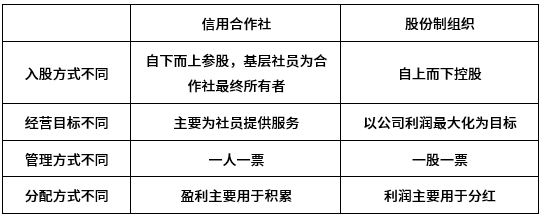

1、合作制组织与股份制企业的区别主要有()。

- A:股份制企业是自上而下控股,合作制企业是自下而上参股

- B:股份制企业实行一股一票,大股东控制股权

- C:合作制为一人一票,不论入股多少,权利等同

- D:股份制企业以利润最大化为目标,合作制企业主要为社员提供服务

- E:股份制企业利润主要用于积累,合作制企业盈利主要用于分红

答 案:ABCD

解 析:E项错误,合作制企业利润主要用于积累,股份制企业盈利主要用于分红。

2、()是中央银行首要调控的对象。

- A:现金

- B:外资

- C:活期存款

- D:储蓄存款

- E:易于变现的短期信用工具

答 案:AC

解 析:现金与活期存款是最活跃的购买力,对货币流通影响最为强烈,与宏观经济市场供求具有高度的相关性,是中央银行首要调控的对象。BDE不在首要调控的对象之列。

3、商业银行基础头寸包括()。

- A:库存现金

- B:法定存款准备金

- C:超额存款准备金

- D:存放同业存款

- E:结算在途资金

答 案:AC

解 析:基础头寸=库存现金+超额存款准备金,AC正确。

4、下列属于市场风险的衡量指标的有()。

- A:累计外汇敞口头寸比例

- B:利率风险敏感度

- C:贷款拨备率

- D:拨备覆盖率

- E:不良资产率

答 案:AB

解 析:选项A、B是衡量商业银行因汇率和利率变化而面临的市场风险的指标。选项C、D是衡量商业银行贷款损失准备的充足性的指标。选项E是衡量商业银行资产质量的指标。所以AB选项正确。累计外汇敞口头寸比例=累计外汇敞口头寸/资本净额;利率风险敏感度为利率上升200个基点对银行净值的影响与资本净额之比;贷款拨备率=贷款损失准备/各项贷款余额;拨备覆盖率=贷款损失准备/不良贷款余额;不良资产类是指不良资产占全部资产的比率。

5、下列金融产品中,属于金融衍生工具的有()。

- A:货币互换

- B:黄金期货

- C:债券基金

- D:国债

- E:欧式期权

答 案:ABE

解 析:金融衍生工具是指建立在基础产品或基础变量之上,其价格取决于基础金融产品价格(或数值)变动的派生金融产品;其基础产品不仅包括现货金融产品(如股票、债券、存单、货币等),也包括金融衍生工具;从交易机制上看,金融衍生工具主要有远期、期货、期权、互换等品种。CD属于基础金融工具。

精彩评论