2024年初级经济师每日一练《初级金融专业》10月25日专为备考2024年初级金融专业考生准备,帮助考生通过每日坚持练习,逐步提升考试成绩。

单选题

1、物价水平在零值以下,即物价出现负增长,这属于()。

- A:相对通货紧缩

- B:显性通货紧缩

- C:绝对通货紧缩

- D:隐形通货紧缩

答 案:C

解 析:通货紧缩的具体类型主要有:①相对通货紧缩和绝对通货紧缩;②需求不足型通货紧缩和供给过剩型通货紧缩;③显性通货紧缩和隐性通货紧缩。其中,绝对通货紧缩是指物价水平在零值以下,即物价出现负增长,这种状态说明一国通货处于绝对不足状态。

2、张先生存入定期储蓄存款时,银行应做的会计分录是()。

- A:借:库存现金30000贷:定期存款30000

- B:借:定期存款30000贷:库存现金30000

- C:借:定期储蓄存款30000贷:库存现金30000

- D:借:库存现金30000贷:定期储蓄存款30000

答 案:D

解 析:是存入定期储蓄存款,开户存入时,银行应做会计分录为:借:库存现金。贷:定期储蓄存款。所以选择D选项。

3、为提高商业银行的贷款规模,增加货币供应量,中央银行应采取的操作是()。

- A:提高再贴现利率

- B:公开市场卖出债券

- C:上调再货款利率

- D:降低存款准备金率

答 案:D

解 析:A选项,提高再贴现率,商业银行找中央银行再贴现,拿到手的钱会更少,不符合题意;B选项,中央银行卖出债券,商业银行就要花钱买债券,商业银行手上的钱变少;C选项,再贷款利率上升,商业银行从中央银行再贷款的成本增加,就不愿意贷钱,手上的钱变少;D选项,降低存款准备金率,商业银行吸收存款之后需要往上交的钱变少,自己手上的钱变多,所以选择D选项。

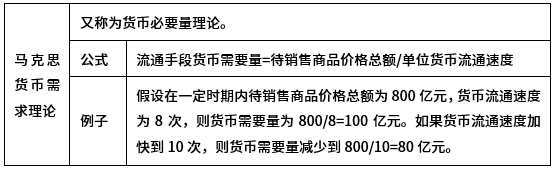

4、根据马克思货币需求理论,假定货币流动速度不变,在一定时期内执行流通手段职能的货币需求量与待销售商品价格总额之间()。

- A:呈负相关关系

- B:没有关系

- C:呈对数关系

- D:呈正相关关系

答 案:D

解 析:如果货币流通速度不变,货币需要量与待销售商品价格总额是正相关关系。

5、比较下列金融机构,最适合在一个相对封闭区域内运作的是()。

- A:邮储银行

- B:外资商业银行

- C:村镇银行

- D:中央银行

答 案:C

解 析:村镇银行是更小的农村社区性银行,其比较优势是这类金融机构更适合于在一个相对封闭的区域内运作。C选项正确。像邮储银行,一般的商业银行、外资商业银行、中央银行是全国性的商业银行。

多选题

1、商业银行中间业务的特点有()

- A:自由度较大

- B:透明度差

- C:风险集中

- D:风险分散

- E:风险滞后

答 案:ABDE

解 析:本题考查商业银行中间业务的风险特征。商业银行中间业务的特点:自由度较大、透明度差、风险分散、风险滞后。

2、货币市场的融资工具的特点有( )。

- A:期限短

- B:风险小

- C:收益高

- D:流动性强

- E:汇率稳定

答 案:ABD

解 析:此题目考察的是货币市场。货币市场的融资工具具有期限短、风险小和流动性强的特点。

3、保险公司的基本职能包括()。

- A:投资职能

- B:防灾防损职能

- C:分摊经济损失职能

- D:经济补偿职能

- E:保险理赔职能

答 案:CD

解 析:保险公司的基本职能主要包括:①分摊经济损失职能;②经济补偿职能。保险公司的派生职能主要包括:①投资职能;②防灾防损职能。

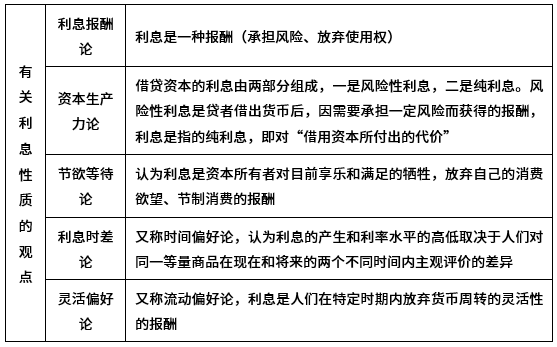

4、资本生产力论认为利息的本质是资本自身生产力的产物,借贷资本的利息的组成包括()。

- A:资本利得

- B:风险性利息

- C:社会平均利润率

- D:纯利息

- E:报酬利息

答 案:BD

解 析:借贷资本的利息由两部分组成,一是风险性利息,二是纯利息。BD正确,其余三项为干扰项。

5、国际金融机构贷款的一般特点是()。

- A:期限较长

- B:利率较高

- C:利率较低

- D:条件优惠

- E:审查较严格

答 案:ACDE

解 析:国际金融机构贷款一般期限较长、利率较低(B选项错误,C选项正确)、条件优惠,但审查较严格。

精彩评论