2025年银行业专业人员(中级)每日一练《风险管理》5月5日专为备考2025年风险管理考生准备,帮助考生通过每日坚持练习,逐步提升考试成绩。

判断题

1、信用风险通常会影响商业银行资产的流动性,声誉风险通常会影响商业银行负债的流动性。 ( )

答 案:对

解 析:信用风险通常会影响商业银行资产的流动性,声誉风险通常会影响商业银行负债的流动性。

2、商业银行釆取代销方式承销债券产生的头寸、交易账户中的信用衍生产品头寸,也应计提利率风险资本。

答 案:错

3、在负债管理上,国内商业银行尚未经历真正意义上的脱媒,负债来源直接来自企业和个人。

答 案:对

4、内部控制应当渗透到商业银行的各项业务流程和各个操作环节,覆盖所有的部门和岗位,任何决策或操作均应当有案可查。

答 案:对

解 析:内部控制应当渗透到商业银行的各项业务流程和各个操作环节,覆盖所有的部门和岗位,任何决策或操作均应当有案可查。

单选题

1、巴塞尔委员会关于商业银行数据灵活性的要求,不包括()。

- A:除生成总风险敞口外,具有按监管要求生成数据子集的能力

- B:银行生成的汇总风险数据应该有针对性的满足压力或危机情境下风险管理报告的需要

- C:商业银行对各类风险数据应尽量采用单个权威的数据来源

- D:要能够生成客制化数据,适应监管要求变化、组织架构变化和新业务

答 案:C

解 析:关于灵活性。巴塞尔委员会要求:银行生成的汇总风险数据应该有针对性地满足风险管理报告的需要,包括压力/危机情景下的需要、内部需求以及监管问询的要求。加总流程的灵活性是指能够生成客制化数据,适应监管要求变化,适应组织架构变化和新业务。除生成总的风险敞口外,还要具有按监管要求生成数据子集的能力。

2、新产品(业务)风险识别是指商业银行产品主管部门在新产品(业务)研发投产过程中结合产品线的()和风险点,对潜在风险事项或因素进行全面分析和识别并查找出风险原因的过程。

- A:业务特点

- B:风险特点

- C:风险事件

- D:风险类型

答 案:D

解 析:新产品(业务)风险识别是指商业银行在新产品(业务)研发和投产过程中结合产品线的风险类型和风险点,对潜在风险事项或因素进行全面分析和识别并查找出风险原因的过程。

3、下列不属于内部评级法初级法合格信用风险缓释范围的是()

- A:合格金融质押品

- B:合格应收账款

- C:合格通用设备

- D:合格住宅房地产

答 案:C

解 析:内部评级法初级法下的合格抵(质)押品:金融质押品、应收账款、商用房地产和居住用房地产,经监管机构认可的符合信用风险缓释工具认定和管理要求的抵(质)押品

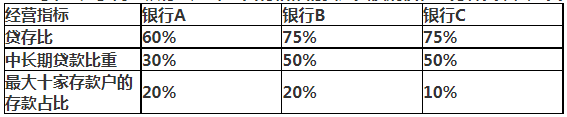

4、商业银行A、B和C具有相似的资产负债规模和业务种类,其三类经营指标如下表:

假设其他条件完全相同,则流动性风险风险管理压力最大的银行是()

假设其他条件完全相同,则流动性风险风险管理压力最大的银行是()

- A:银行A

- B:银行B

- C:银行C

- D:无法确定

答 案:B

解 析:贷存比的实质是存款来源制约贷款,也就是稳定资金支持非流动性资产。存贷比可以在一定程度上衡量银行以相对稳定的负债支持流动性较弱资产扩张的能力。ABC三家银行贷存比最大的是B和C银行,中长期贷款比重最大的是B和C银行,最大十家存款户的存款占比最大的是A和B银行,综上所述B银行流动性风险管理压力最大。

多选题

1、风险暴露是指商业银行对单一客户或一组关联客户的信用风险暴露,商业银行对客户的风险暴露包括()。

- A:因担保、承诺等形成的潜在风险暴露

- B:因场外衍生工具、证券融资交易形成的交易对手信用风险暴露

- C:因各项款项、投资债券、存放同业等表外授信形成的一般风险暴露

- D:因投资资产管理产品或资产证券化产品形成的特定风险暴露

- E:因债券、股票及其衍生工具交易形成的银行账簿风险暴露

答 案:ABD

解 析:风险暴露是指商业银行对单一客户或一组关联客户的信用风险暴露,包括银行账簿和交易账簿内各类信用风险暴露。 商业银行对客户的风险暴露包括:(1)因各项贷款、投资债券、存放同业、拆放同业、买入返售资产等表内授信形成的一般风险暴露;而选项C描述的表外。(2)因投资资产管理产品或资产证券化产品形成的特定风险暴露;(3)因债券、股票及其衍生工具交易形成的交易账簿风险暴露;而选项E描述的银行账簿。(4)因场外衍生工具、证券融资交易形成的交易对手信用风险暴露;(5)因担保、承诺等表外项目形成的潜在风险暴露;(6)其他风险暴露,指按照实质重于形式的原则,除上述风险暴露外,信用风险仍由商业银行承担的风险暴露。

2、商业银行风险治理框架应包含“三道防线”,具体的部门包括().

- A:前台业务部门

- B:人事管理部门

- C:支持保障部门

- D:风险管理职能部门

- E:内部审计部门

答 案:ADE

解 析:第一道防线一一前台业务部门(风险承担部门)。 第二道防线——风险管理职能部门。第三道防线——内部审计。

精彩评论